2023年化工行业出口形势展望:压力与机遇并存

导语:2022年 中国石化产品出口抗住内部和外部的压力,总体实现稳定增长。2023年受地缘 格局 、通胀高企、金融环境收紧等不利因素影响,欧美等主要经济体衰退风险较大,这或许将进一步抑制需求,从而影响我国石化产品的出口。不过随着RCEP生效带来的 政策 红利持续释放,以及东盟等地区经济增长的需求带动,或将对冲欧美需求下滑对于我国石化产品出口造成的影响。

近年来中国石化产能处于高速扩张状态,部分产品在扩张周期中供需格局发生变化,产能过剩在一定程度上加大了对于出口市场的依赖。2022年 ,中国石油和化工产品出口金额累计增长了27.5%,其中有机化学品出口总额807亿美元,同比增长17%,贸易顺差290亿美元,同比增长216%。2023年,中国化工品出口将面临欧美等主要经济体经济下滑造成需求减弱、主要能源产品价格下降造 成成 本优势下降等因素的影响,但在海运费下降、RCEP 政策 红利持续释放以及部分周边国家经济增长的需求拉动下,或将对上述风险因素形成一定程度的对冲。

拖累因素一:欧美是我国石化产品出口的主要目的地,其经济下滑风险将对我国出口造成负面冲击

全球通货膨胀高位运行,全球贸易不确定性增强,海外需求总额逐渐减少,同时海外主要经济体货币收紧或将延续至2023年上半年,其对需求的影响也将持续显现,将是不利于中国化工品出口的最重要因素。

近期美国公布的就业数据远超市场预期,同时失业率也降至1969年以来的最低水平,但CPI同比上涨了6.4%,并且环比涨幅升至三个月最高,表明美国通胀回落速度有所放缓。高通胀或促使美联储将利率提升至超预期水平,并且利率或在高位停留更久,这将导致今年经济增长远低于趋势水平。

欧盟委员会在当地时间2月13日发布了《2023年冬季经济预测》,将欧盟和欧元区今年经济增长预期分别上调至0.8%和0.9%。此前发布的秋季经济预测报告预计,2023年欧盟和欧元区经济均增长0.3%。不过当前欧洲经济复苏仍然脆弱且不均衡,欧盟未来仍面临许多挑战,例如地缘政治焦灼的局势。此外核心通胀在1月份仍在上升,进一步侵蚀了家庭的购买力。由于通胀压力持续存在,货币紧缩 政策 将得以延续,这将对企业活动造成压力。

我国有机化学品出口至欧盟和美国的比重分别在22%和14%(见图1),而在塑料及制品、橡胶及制品的出口规模中,上述两地所占比重均达到了三成以上的份额,随着欧美需求减弱,未来对于我国的出口势必将造成一定影响。

拖累因素二:伴随着能源成本降低,欧洲部分化企复产或在一定程度上削减对于我国进口产品的数量

2022年 受地缘局势影响,全球能源体系受到严重挑战,尤其是欧洲地区遭受了较为严重的能源危机。除了原油上涨的冲击之外,欧洲天然气价格也一度宽幅上涨导致欧洲本土化工品生产成本显著抬升,欧洲化工为代表的高耗能企业出现明显减产,造成化工品供应出现较大缺口,并且价格宽幅上涨。在此背景下,中国和欧洲部分化工产品的价差扩大,带动相应产品出口量显著提升。2022年 欧洲化工业首次出现贸易逆差,从化工净出口地区变成净进口地区。此外,其余国家从欧洲进口的份额下降,而中国出现了份额的替代,这也是带动我国化工品出口超预期的重要原因。随着2022年四季度欧洲的暖冬和能源供给问题的逐渐缓解,欧洲生产回暖,高耗能企业的回归也逐渐减少了进口。

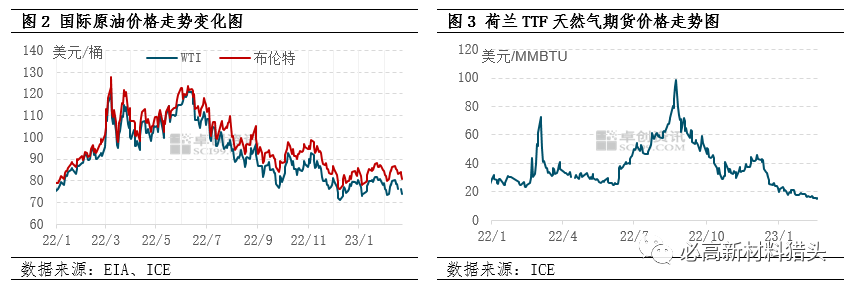

2023年随着原油价格重心的进一步下移,以及天然气价格的显著下跌(见图2、图3),欧洲地区化工企业的生产成本下降明显,随着企业装置开启,未来对于我国部分化工品出口的需求也将继续有所减弱。此外,在原油和天然气价格明显回落的背景下,我国部分以煤为原料的产品价格优势也将有所降低,对于出口势必也将有所影响。

促进因素一:RCEP贸易条款和关税红利将进一步释放,东盟等地的需求有望拉动我国部分化工品出口

RCEP生效实施一年来,我国石化产品出口增长明显, 2022年 向RCEP区域出口石化产品总额达1240.7亿美元,同比增长30.7%,高于与全球出口贸易增速2.8个百分点。2023年预计来自东盟的外需拉动将成为我国出口的重要支撑。随着卫生事件负面影响边际减弱,东盟自身经济修复较有韧性。IMF预测东盟核心国2023年经济增长率为4.3%,显著高于世界平均水平。此外,中国与东盟在石油化工行业上互补性较强,东盟国家从中国进口的化工产品主要是化肥、塑料及橡胶制品、农药等,上述产品已成为中国与东盟各国之间贸易往来的重要货物。

促进因素二:海运价格回落,对于我国化工品出口将有一定促进作用

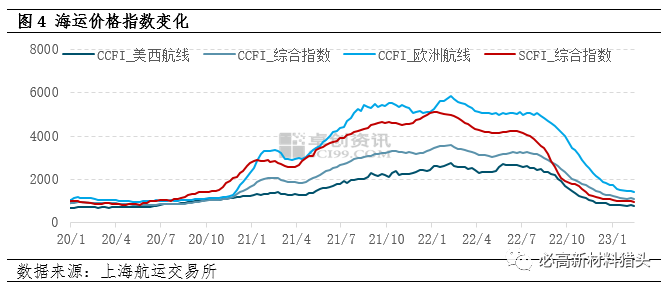

受地缘局势、石油价格上涨、卫生事件等因素影响, 2022年 海运价格急剧上涨。不过当年三季度以后,很多国家已经开始放宽对突发事件的管控,物流等各方面逐渐经恢复到日常的状态,供应链也开始变得顺畅,港口的货物周转率明显提升,加之全球贸易下降,因此海运费价格显著回落(见图4)。2023年2月17日当周,CCFI综合指数收于1094.05,较 2022年 高位下降了近70%。随着世界各国码头拥堵情况持续缓解,突发事件影响减弱,港口陆续运力提升,海运价格有望结束大幅波动状态,稳定在合理区间,将利好出口行业。

促进因素三:防控 政策 优化后,物流运输链进一步修复,出口生产和运输得到保证

在防控 政策 优化之后,我国社会生产活动逐渐恢复正常,物流运输链进一步修复,预计未来出口企业生产稳定性和港口物流运输通畅性将得到更强有力的保证,预计对2023年出口起到拉升作用。

中性影响因素:人民币汇率或先降后升,影响偏中性

自2022年11月开始,人民币汇率呈现出明显的反弹走势,主要原因在于中国经济基本面稳步恢复,以及美元阶段性回落。不过进入2023年2月之后,人民币又出现了一定的贬值压力,尤其是2月下旬出现了连续下跌的趋势。近期美国就业、通胀及零售等经济数据表现超预期强劲,叠加部分美联储 官 员 表态偏鹰派,市场对美联储继续激进加息的预期再度升温,美元指数自2月初以来持续有所反弹。除此之外,春节过后,结汇需求季节性回落,人民币进一步走强的动能有所减弱。后期来看,美联储在上半年或仍有3次加息,美元指数短期下行动力不足,因此人民币不排除仍有阶段性下行的可能。不过我国经济目前正处于稳步复苏阶段,外贸韧性与人民币资产吸引力不断增强,对于人民币汇率也有支撑,加之下半年美联储加息结束,美元指数或将有所回落,届时人民币汇率存在回升可能。整体看,2023年人民币汇率大概率先降后升,以双向震荡运行为主,综合全年变化情况对于出口的影响或偏中性。

综合来看,2023年受到全球经济增速放缓,尤其是欧美等主要经济体存在衰退风险的情况下,海外化工品需求增长将面临一定压力,加之能源价格回落导致的供给链冲击影响减弱,我国化工品出口面临一定挑战。此外,当前“逆全球化”进一步演进的态势明显,加之地缘局势的不确定性,也将在一定程度上影响我国包括化工品在内的产品出口。不过随着海运费价格的显著下降,以及物流运输等环节的改善, 2022年 影响出口贸易的关键堵点已得到有效解决。加之RCEP贸易条款和关税红利将进一步释放,且区域内相关国家的经济修复相对较为乐观,可以在一定程度上对冲欧美等地需求下降的影响。展望2023年,我国化工品出口机遇与挑战并存,尽管存在下滑可能,但幅度会相对有限。

来源:卓创资询

English

English